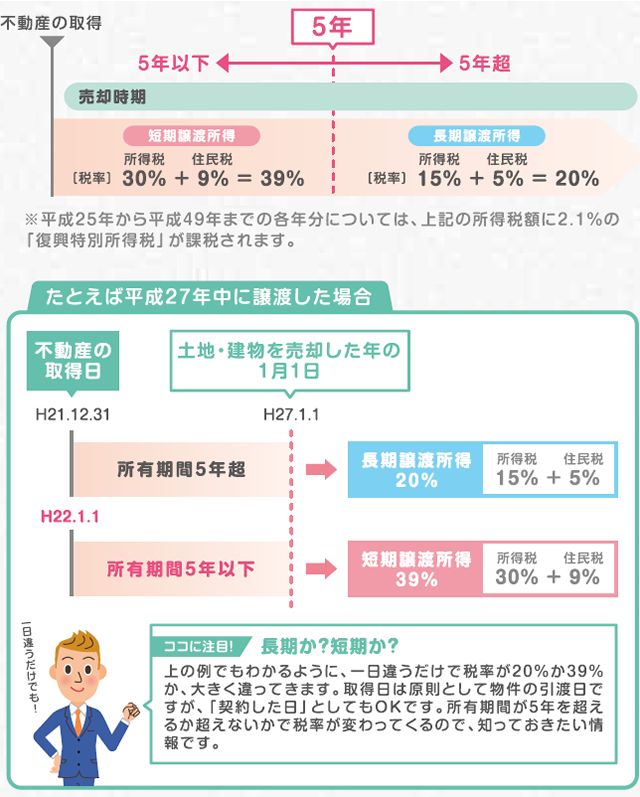

不動産譲渡の税金の分かれ目は「5年」

不動産を売却して利益が出た場合には、その利益(譲渡益)である譲渡所得には所得税・住民税がかかります(確定申告で納めるのは所得税です)。

土地建物等を譲渡した場合の譲渡所得は、給与所得や事業所得など他の所得と区分(分離)して税額を計算します。

不動産(土地・建物)を売却した年の1月1日の時点(売ったときではない)で、5年を超えて所有しているときは長期譲渡所得となり税金が少なくて済みます。

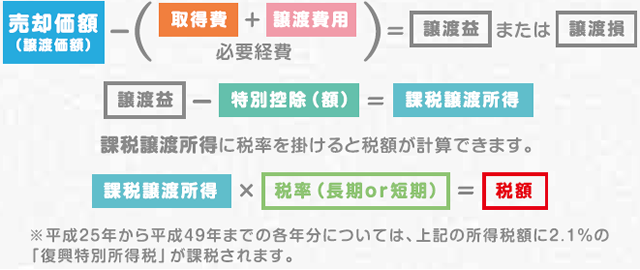

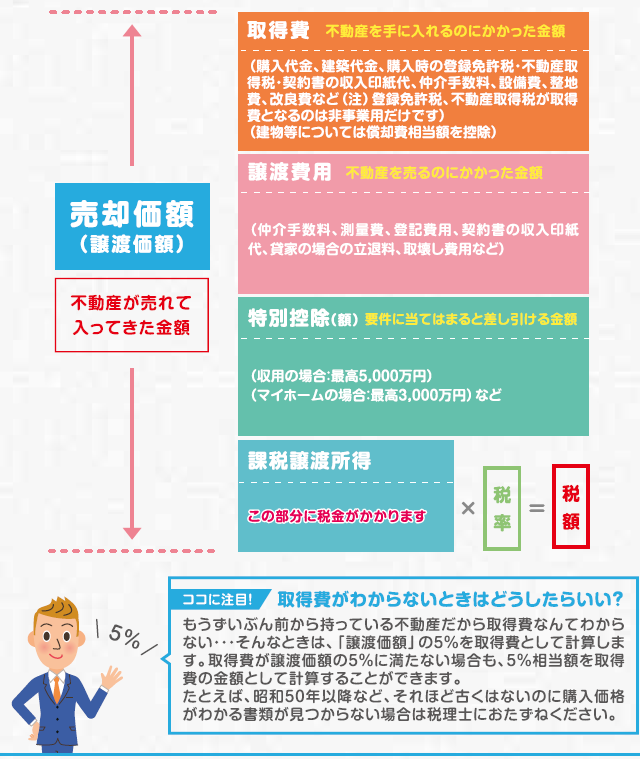

不動産を売ったときの税金の計算のしかた(概要)

不動産を売却した人の確定申告について / 譲渡所得の確定申告書の記入例

譲渡所得の特別控除の種類

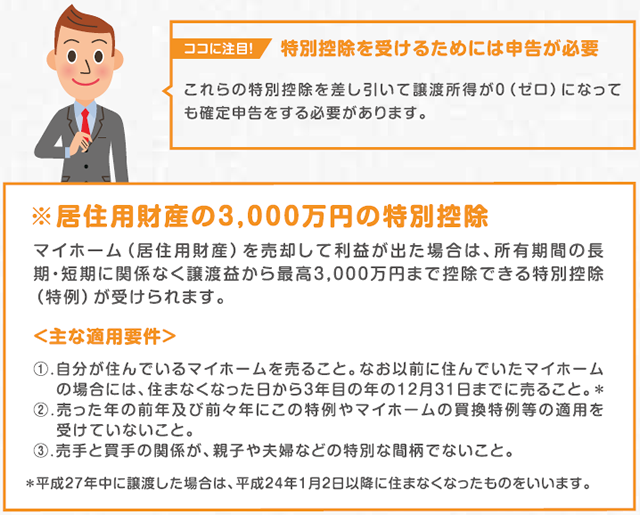

土地・建物を売ったときの譲渡所得の金額の計算上、特例として特別控除が受けられる場合があります。

譲渡の種類とその特別控除額は、次のとおりです。

| 譲渡の種類 | 特別控除額 |

| 1.公共事業などのために土地や建物を売った | 5,000万円 |

| 2.マイホーム(居住用財産)を売った(※) | 3,000万円 |

| 3.特定土地区画整理事業などのために土地を売った | 2,000万円 |

| 4.特定住宅地造成事業などのために土地を売った | 1,500万円 |

| 5.平成21年及び平成22年に所得した国内にある土地を売った (平成21年取得は平成27年以降、平成22年取得は平成28年以降に売った場合) |

1,000万円 |

| 6.農地保有の合理化などのために土地を売った | 800万円 |

それぞれの特別控除額は、特例ごとの譲渡益が限度です。

また、特別控除額の合計額は年間5,000万円が上限です。

5,000万円に達するまでの控除は1~6の順番で行います。

本資料は、平成27年12月31日現在の法令に基づき、不動産にかかわる確定申告の基本的な仕組みを説明しています。

個別の事例によっては、所定の要件を欠く場合がありますので、申告にあたっては、税務署あるいは税理士などにご確認ください。